Золото в цене, отчёты звучат уверенно, инвесторы заходят в отрасль. А внутри — кадровый голод, давление на малых игроков и цепочка сделок, в которых компании спешат избавиться от непрофильных активов. Крупный бизнес пересобирает портфели, идёт волна слияний и продаж, малые предприятия еле выживают под административным прессом, а юниорный сектор до сих пор так и не смог полноценно сформироваться. При этом рекордные прибыли грозят обернуться новой фискальной нагрузкой — и вместо развития отрасль всё чаще откатывается в режим выживания.

На конференции журнала «Золото и технологии» с обзором трендов выступил Михаил Лесков — шеф-редактор журнала, эксперт с более чем 30-летним опытом в горной промышленности, консультант и участник десятков проектов в России, СНГ, Азии и Африке. Мы публикуем его выступление в формате колонки, такой, какой она и прозвучала, а от редакции мы добавили небольшие пояснения по цифрам, чтобы объяснить, как они соотносятся с картиной в отрасли.

Дисклеймер: Официальной открытой статистики по России нет. Все цифры, приведенные в колонке, — это экспертные оценки, собранные и перепроверенные на основании доступных данных. Эксперт уверен в их достоверности, но просим относиться к ним с разумной осторожностью.

Рекордные цены, замедление добычи и растущие издержки

Цены на золото в 2024–2025 годах продолжают уверенный рост. В третьей декаде апреля 2025 года они достигли USD 3401,4 за унцию (против USD 2391,2 годом ранее), а июньские фьючерсы превысили USD 3500. Рост длится уже более двух лет, и пока нет очевидных причин, которые могли бы его остановить. Прежние экономические и геополитические прогнозные модели перестали работать — турбулентность мировых рынков делает будущее трудно предсказуемым.

На этом фоне впервые за долгое время наблюдается замедление мировой добычи золота. По предварительным, но подтвержденным данным, объем добычи в мире снизился. Из стран Топ-5 рост показал только Китай, а Россия сохранила прежний уровень — около 345 тонн, удержав второе место в мире.

При этом снижение добычи на фоне высоких цен выглядит парадоксально, но объясняется инерционностью отрасли: запуск новых проектов требует времени, реакция на спрос всегда с запозданием. Параллельно растут мировые издержки на добычу. Россия по-прежнему входит в число стран с низкими долларовыми затратами, но внутри страны рублёвые расходы растут стремительно, что существенно сказывается на экономике компаний.

Объемы добычи: Россия сохраняет позиции

По итогам 2024 года Россия остается на втором месте по объему добычи золота в мире — около 345 тонн, что практически соответствует уровню прошлого года. Рост зафиксирован, но он минимальный, в пределах статистической погрешности.

Для сравнения, у большинства других стран наблюдается спад. Китай — единственное исключение, но его статистика традиционно уточняется в конце следующего года, и, как правило, в сторону понижения. Поэтому не исключено, что в итоговых цифрах Россия снова поднимется на первое место, как это уже было, например, в 2021 году. По данным Metals Focus, USGS и аналитиков журнала «Золото и технологии», общий объем мировой добычи в 2024 году составил 3625 тонн, что чуть ниже уровня 2023 года (3644 т) и практически равно показателю 2022-г

В 2024 году продолжился рост активности российских компаний в сфере слияний и поглощений. По итогам сделок текущего года можно ожидать заметных перестановок в рейтинге крупнейших золотодобывающих компаний России. Одновременно с этим активизировалась деятельность юниорных, а также малых и средних добывающих компаний. Это, наряду с растущими ценами, стимулировало увеличение бюджетов на геологоразведку — по предварительным данным, они снова выросли по сравнению с 2023 годом.

Региональная картина: кто добавил, а кто сдал позиции

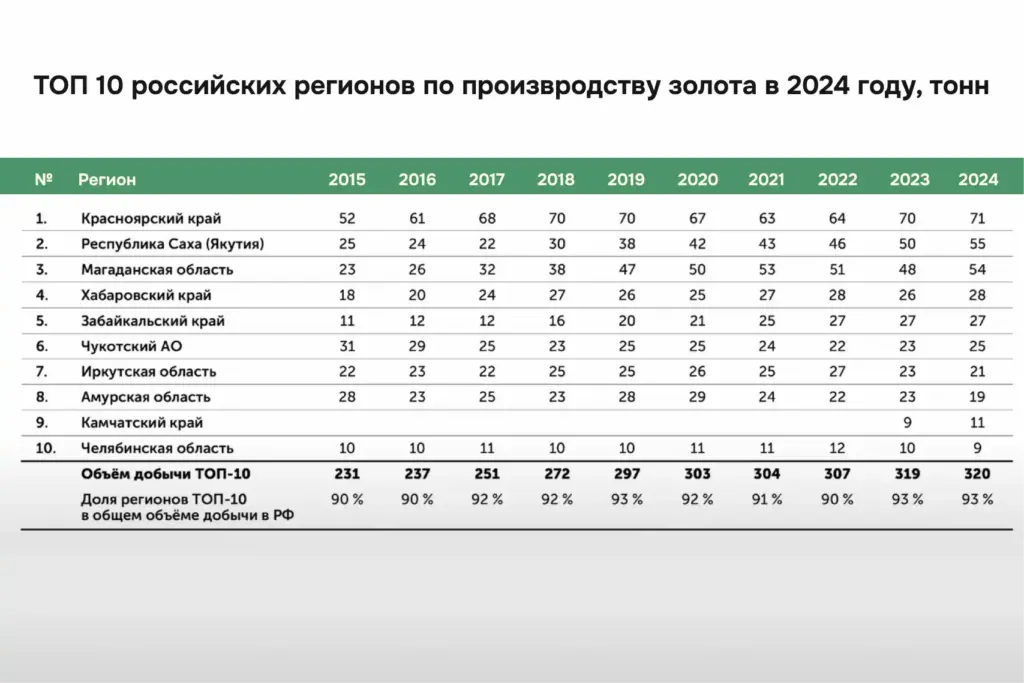

Давайте рассмотрим, как изменилась добыча золота в разных регионах России по итогам 2024 года. Где-то удалось нарастить объёмы, где-то — наоборот, произошел заметный спад.восточные регионы продолжают определять лицо отрасли, но динамика внутри них весьма неоднородна. По сравнению с 2023 годом, в 2024-м:

Сильный рост показали:

- Республика Саха (Якутия): +5 т (с 50 до 55 т)

- Магаданская область: +6 т (с 48 до 54 т)

- Камчатка: +2 т (с 9 до 11 т)

- Хабаровский край: +1 т (с 27 до 28 т)

Снижение зафиксировано в:

- Амурской области: −4 т (с 23 до 19 т)

- Иркутской области: −2 т (с 25 до 23 т)

- Челябинской области: −3 т (с 12 до 9 т)

Изменения по регионам хорошо видны на сопоставительных картах: если в 2023 году спад был заметен в Магаданской и Хабаровском краях, то в 2024 они обе демонстрируют рост, компенсируя прошлогодние потери. В свою очередь, Амурская и Челябинская области ушли в глубокий минус.

Первые строки рейтинга: без смены лидеров

Теперь посмотрим, как распределились позиции в верхней части регионального рейтинга по объемам добычи. Здесь, в отличие от середины таблицы, изменений почти не произошло. Тройка лидеров осталась прежней:

- Красноярский край — 71 т

- Республика Саха (Якутия) — 55 т

- Магаданская область — 54 т

Хоть Якутия и Магаданская область продолжают меняться местами в рейтинге (в 2022 Якутия была второй, в 2023 — Магаданская, в 2024 снова Якутия). Разрыв между регионами минимален, и смена позиций — не вопрос стратегии, а результат годовых колебаний в объемах добычи. Из других заметных перемещений:

- Камчатский край укрепился в десятке, окончательно вытеснив Челябинскую область, которая в 2024 году оказалась на 10 месте с объемом всего 9 т. Это заметный сдвиг: Камчатка последовательно наращивает добычу второй год подряд, и хотя её вклад в общую картину пока относительно скромный, она демонстрирует потенциал к развитию — в отличие от регионов, где объемы сокращаются. Это особенно важно для понимания: в число ключевых золотодобывающих территорий входит регион, который еще недавно туда не попадал.

- Общий объём добычи по ТОП-10 регионам вырос до 320 тонн, при этом доля ТОП-10 в общей добыче по стране сохранилась на уровне 93%, как и в 2023 году. Это значит, что никакого притока новых активных регионов не произошло, и основная нагрузка продолжает лежать на тех же крупнейших территориях.

Рейтинг компаний: кто удержал позиции, кто потерял, кто вошёл впервые

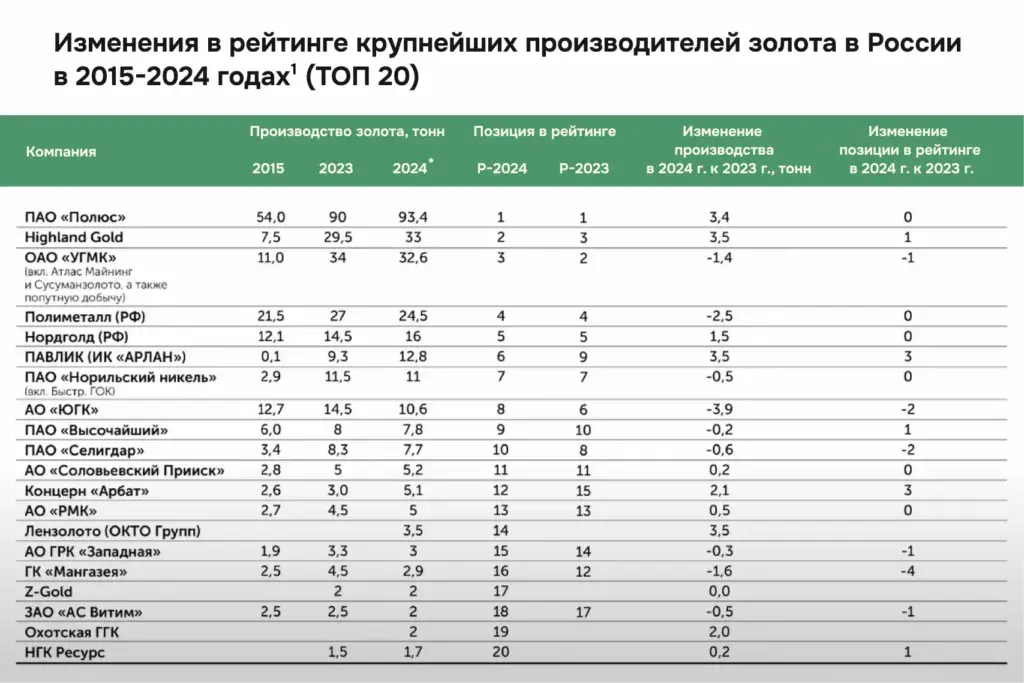

Теперь перейдём к результатам по компаниям. Ниже — таблица крупнейших производителей золота в России по итогам 2024 года. Но сразу стоит оговориться: рейтинг составлен с учётом целого ряда допущений, потому что ряд активов менял собственников, а данные остаются частично закрытыми.

Одно из главных допущений связано с Полиметаллом: в 2024 году его российские активы официально перешли под контроль ГК «Мангазея», но по просьбе последней в таблице они указаны раздельно. Поэтому АО «Полиметалл (РФ) и ГК «Мангазея» представлены как две отдельные строки. Если объединить данные АО «Полиметалл (РФ)» и ГК «Мангазея» (что логично, учитывая передачу активов и управленческую преемственность), то вместо двух строк в таблице будет одна — и тогда всего в рейтинге окажется 19 компаний. В этом случае на 20-е место выходит компания «Золотой Актив», которая в 2024 году приобрела у «СиГМА» Озерновское месторождение на Камчатке и добыла 1,6 тонны золота. Формально она в таблице не представлена — но по объемам полностью укладывается в двадцатку.

Лидеры рейтинга и изменения

- ПАО «Полюс» уверенно сохраняет первое место: 93,4 т (+3,4 т к прошлому году), несмотря на то, что в 2024 году компания продала ряд активов. Это значит, что рост на оставшихся площадках был даже выше.

- Highland Gold впервые поднялся на второе место (33 т, +3,5 т).

- ОАО «УГМК» (вкл. Atlas Mining и Сусуманзолото) с небольшим снижением (-1,4 т) переместился с 2-го на 3-е место.

Среди компаний, которые улучшили позиции:

- ПАВЛИК (ИК «АРЛАН»): +3,5 т, поднялся на 6-е место.

- Концерн «Арбат»: +2,1 т, улучшил позицию сразу на 3 строчки.

- АО «РМК» и Лензолото (ОКТО Групп) — также в плюсе.

Кто просел

- АО «ЮГК»: −3,9 т, упал с 8-го на 10-е место.

- АО «Селигдар» и АО «Высочайший» также показали небольшое снижение.

- ГК «Мангазея»: −1,6 т и падение на 4 позиции — самый большой откат в рейтинге.

Новички в двадцатке Поздравляем Z-Gold и НГК Ресурс — обе компании впервые вошли в ТОП-20:

- Z-Gold — благодаря объединению активов в Бурятии (Зун-Холба, Ирокинда и др.).

- НГК Ресурс — за счёт наращивания объёмов и модернизации на месторождении Полянка.

Важно отметить еще раз, что фактические данные по ряду компаний недоступны. Всё, что представлено — это оценки, основанные на ретроспективном анализе и открытых источниках. За год произошло множество непрозрачных корпоративных событий. Кто кому что продал, кто конечный бенефициар, а кто просто транзит — часто остается неясным. Это осложняет составление рейтинга.

Общие показатели по двадцатке

- Совокупный объем производства у компаний из таблицы — около 248 тонн, почти как в 2023 году. Это означает, что отрасль в целом не прибавила в производстве, несмотря на высокие цены и сохраняющийся интерес со стороны инвесторов. Роста нет ни за счет старых игроков, ни за счёт новых — что подчёркивает инерционность и внутреннюю напряженность текущей модели.

- Порог входа в первую десятку снизился с 8,5 т до 7,7 т. Если считать Полиметалл и Мангазею вместе — еще ниже, чуть более 5 т.

- У половины компаний в таблице — присутствует россыпной компонент в добыче. Но в 2023 году таких было 13 из 20. В 2024 — уже только 9. Это говорит о том, что даже крупные игроки начали последовательно отказываться от россыпных активов, вытесняя его как менее приоритетное.

- Одновременно усиливается и общий тренд на спад: если в 2023 году только 2 компании из первой десятки показали снижение добычи, то в 2024 году таких стало уже 6 из 10. Это прямой сигнал о снижающейся устойчивости даже среди лидеров отрасли.

Эти сдвиги — не просто внутренняя перестановка в таблице, а признак глубокой перестройки всей отрасли. Особенно заметно это в сегменте россыпной добычи: от неё начинают отказываться даже крупные компании, считая такие активы обременительными или недостаточно эффективными.

В то же время даже в числе лидеров отрасли все больше тех, кто показывает снижение добычи, а не рост. Это говорит о том, что золотодобыча в России всё меньше похожа на устойчивую систему — и всё больше напоминает поле с нерешенными структурными проблемами.

Что касается данных по компаниям, производящим менее 100 кг в год — а это, кстати, наибольшая часть золотодобытчиков в стране: порядка 700 компаний, из которых более 400 добывали менее 100 кг в год, — то здесь ситуация туманная. Статистика по этому сегменту перестала публиковаться, и сейчас мы не располагаем детальной фактурой.

По экспертной оценке, число таких малых компаний существенно сократилось за 2023 и 2024 годы, и всё указывает на то, что тенденция к их исчезновению сохранится. О последствиях этого тренда мы ещё поговорим отдельно, но уже сейчас можно сказать: отрасль теряет мелких игроков, и это заметно на общей карте добычи.

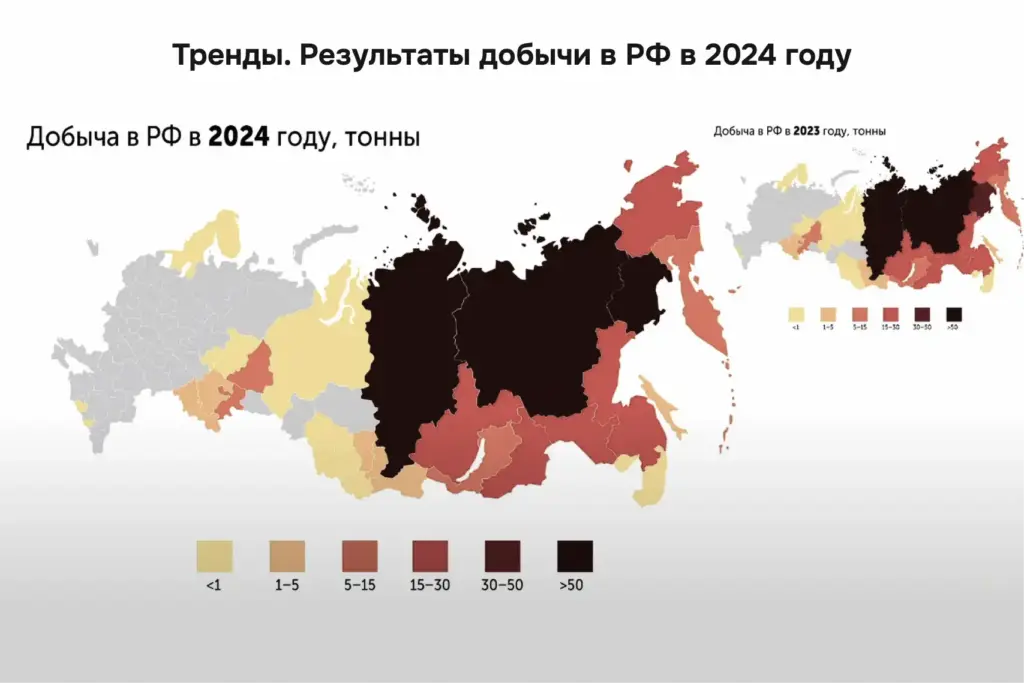

География добычи: рост без расширения

Если взглянуть на карту золотодобычи по России за 2024 год (в сравнении с 2023), видно: основные объемы по-прежнему сосредоточены в восточной части страны — Восточная Сибирь, Дальний Восток. Это не новое наблюдение, но оно год от года только подтверждается.

- Более тёмные тона на карте — это регионы с большей добычей.

- В 2024 году таких регионов всего три — это те, кто вошёл в категорию «свыше 50 тонн»:

• Красноярский край

• Республика Саха (Якутия)

• Магаданская область

При этом в 2023 году в России была ещё одна активная категория — добыча от 30 до 50 тонн, которую представляла Магаданская область. Сейчас она перешла в высшую категорию, и промежуточная зона просто исчезла. Визуально это делает карту более контрастной, но по сути показывает, что отрыв между лидерами и остальными усилился.

В 2023 году в категории «средней» добычи (около 20 тонн) было шесть регионов. В 2024-м их осталось пять — выпала Амурская область, показав заметное снижение. Это говорит о том, что второй эшелон регионов пока не усиливается. Тем не менее, ряд территорий находится на грани перехода в более высокую категорию — они, что называется, подпирают следующий уровень.

Как отметил эксперт, есть надежда, что часть из этих регионов сможет прибавить объёмы и в перспективе выйти в категорию с добычей свыше 20 тонн. Не сразу, не в этом году, но потенциал у них есть, и картина в еще может измениться.

Ключевые события 2024: продажи, запуски, встряски

В 2024 году золотодобыча в России жила в режиме постоянных изменений. Активы переходили из рук в руки, запускались новые месторождения, набирали силу мегапроекты с попутным золотом. Параллельно отрасль сталкивалась с авариями, регуляторным прессом и удушающими кредитными ставками. Эти события не просто формируют текущую картину — они задают контуры завтрашнего дня. Разберём их по блокам.

Передел рынка: кто уходит, кто заходит и зачем

Один из главных трендов года — активная перекройка портфелей. В первую очередь, это, конечно, переход российских активов Полиметалла под контроль «Мангазея Майнинг». Следом — продажа Полюсом Бамского месторождения компании Атлас Майнинг, передача ГДК Дегдекан в структуру Алросы, переход Лензолота под крыло группы ОКТО и другие подобные сделки.

Что за этим стоит? По сути, крупные компании подошли к пределу своего роста. Того самого «безграничного», который, как выясняется, никогда и не был таковым. Это, кстати, не только российская история — за рубежом происходит то же самое. Когда компания дорастает до определенного масштаба, она начинает думать не о расширении, а об эффективности: о корпоративных издержках, управляемости, рентабельности отдельных активов. Если актив становится непрофильным или выпадает из числа приоритетных — он выходит из структуры.

Проще говоря, компания, выросшая из своих «коротких штанишек», передает их кому-то другому — на донашивание. И это вполне рабочая схема. Вспомним: в 2006 году Полиметалл купил у Kinross месторождение Кубака. Тогда проект считался исчерпанным: хвостохранилище рекультивировано, золото стоило 650 долларов за унцию — всё шло к закрытию. Но прошло 19 лет, и Омолонский хаб не просто работает — он стабильно держит объёмы. Как выяснилось, штанишки были вовсе не короткие.

Может, когда-нибудь и Омолонскому хабу придет время сменить владельца. Но пока это живой, работающий проект — и он показывает, что передача активов «вниз по цепочке» может быть осмысленной: можно перезапустить, доработать, адаптировать. Так же было и с Нежданинским месторождением: Полюс посчитал его не приоритетным, продал Полиметаллу — а тот довольно быстро запустил в работу.

И такие кейсы, по всей видимости, будут повторяться. У крупных игроков уже сформированы объемные и разнородные портфели. И очевидно: те активы, что занимают нижнюю строчку в списке приоритетов, будут уходить — создавая новые возможности для сделок, слияний, перезапусков. Важно и другое: эти сделки открывают вход новым игрокам. Как, например, сделала группа ОКТО. Она не просто вошла в отрасль — она закрепилась, и, надо сказать, весьма уверенно.

Запущено: от Сухого Лога до Баимки — где прибавилось

К положительным событиям стоит отнести начало разработки руд Сухого Лога компанией «Полюс». Это действительно знаковый момент: да, пока речь идёт о переработке добытых руд на мощностях Вернинского ЗИФ, но всё равно — это фактически старт промышленной отработки крупнейшего золотого месторождения Евразии. Событие крайне важное для отрасли.

Серьезное влияние на общую картину оказал и запуск добычи на месторождении Высокое в Красноярском крае, где работает «Южуралзолото». Четырехмиллионники — так называют месторождения с ресурсной базой более 4 миллионов унций (то есть свыше 120 тонн) — запускаются в золотодобыче нечасто. А если запуск оказался ещё и быстрым, и успешным, то это действительно событие. Учитывая, что компания параллельно реализует ещё несколько проектов, можно ожидать от неё дальнейшего роста.

Не стоит забывать и про мегастройки на крупных комплексных объектах с попутным золотом. Формально это не золотодобывающие проекты, но объемы попутной добычи у них очень весомые. Так, Малмыж ожидаемо будет давать порядка 20 тонн золота в год. Баимский ГОК на Песчанке, скорее всего, прибавит примерно столько же. Култума — тоже даст значимые объемы, на уровне «многих тонн», скажем так. И это только верхушка айсберга. Эти проекты уже сейчас вносят вклад в общую добычу — и этот вклад, судя по всему, будет только увеличиваться.

Но, конечно, события в отрасли были не только позитивные — были и те, что ощутимо ударили по показателям и настроениям. О них — дальше.

Аварии, ставки, турбулентность: где отрасль тормозит

Среди негативных событий сложно не отметить приостановку добычи на Челябинских карьерах у «Южуралзолота» — на целых 90 дней. Это ощутимо ударило не только по показателям самой компании, но и по общему объему добычи в Челябинской области. Существенное влияние на отраслевые цифры оказала и авария на руднике Пионер у Атлас Майнинг, а также целый ряд других аналогичных случаев. В совокупности всё это отразилось и на общей отраслевой статистике, и на динамике роста, которая — если в прошлые годы была «резвой», — теперь замедлилась до почти незаметной.

При этом важно понимать: это не только причины, но и следствия. Следствия других, более глубинных процессов — к ним мы ещё вернёмся чуть позже.

Отдельной строкой — кредитные ставки. Можно сказать, что год «прославился» именно ими — увы, в кавычках. Высокая стоимость заимствований нанесла сильнейший удар по инвестиционным планам компаний. Проекты по реконструкции, расширению мощностей, новым сделкам — всё это стало намного сложнее реализовать.

Да, растущая цена на золото частично смягчает ситуацию. Но — именно что частично. И не навсегда: тренд может в любой момент развернуться. А вот кредитные ставки, увы, пока с нами — и именно они задают текущий климат для развития отрасли

Потенциал есть. А возможности?

Что касается предпосылок для дальнейших прогнозов. Пока мы исходим из того, что разведка и добыча золота по-прежнему остаются одним из самых привлекательных направлений для инвесторов — особенно на фоне других отраслей внутри страны. Мы видим устойчивый интерес, причём он идёт в том числе от игроков из смежных секторов. Это не история одного года — интерес сохраняется уже несколько лет и, более того, только нарастает. По всей видимости, это будет подталкивать рост конкуренции в отрасли.

Но надо понимать: вместе с этим будет расти и секторальная инфляция. Всё — от труда до оборудования, материалов, логистики и сервисов — будет дорожать. И, судя по всему, довольно быстрыми темпами.

Наиболее остро ощущается кадровый голод. Причём не только количественный, но и качественный: не хватает не просто людей, а людей с нужной квалификацией. Это уже хроническая проблема, которая требует от компаний увеличения производительности труда и повышения эффективности — и, соответственно, дополнительных инвестиций.

Также остаются другие ограничения: высокие кредитные ставки и слабое развитие механизмов долевого финансирования. Пока мало кто выходит на биржу, чтобы привлечь инвестиции через продажу долей (equity) — а это мог бы быть более бюджетный инструмент, чем кредиты. Но для горных компаний этот путь всё ещё плохо доступен.

И, наконец, еще одна сложность — это закрытость страны. Оборудование, технологии, материалы, инженерные знания — доступ ко всему этому теперь ограничен. Не тотально, но всё-таки с дополнительными затратами и временем. И это, безусловно, влияет на возможности отрасли двигаться вперёд.

Тренды в добыче золота в России

Золотодобыча в России меняется — и далеко не всегда по сценарию, который кажется очевидным на фоне высоких цен. Какие направления укрепляются, кто уходит с рынка, и что будет определять устойчивость отрасли в ближайшие годы? Разбираем четыре ключевых тренда

Россыпная добыча — под угрозой исчезновения

Один из самых тревожных трендов — ужесточение условий для россыпной добычи. Причем особенно иронично, что этим занялись как раз те ведомства, которые, казалось бы, должны были поддерживать эту сферу. Но на практике — то ли по недомыслию, то ли вполне сознательно — они последовательно осложняют жизнь той части отрасли, которая и без того выживает с трудом.

А ведь именно эта «мелочь» — компании, добывающие десятки килограммов золота в год — формирует ту самую начальную школу отрасли. Да, это хлопотные люди, да, они иногда что-то нарушают, что-то не соблюдают. Но именно там учатся, получают опыт и оттачивают ремесло будущие кадры для всей золотодобычи. Если этот сегмент отрезать, исчезнет источник людей, которых и так уже катастрофически не хватает.

Есть и ещё один момент: без этого сегмента обрушится большая часть геологоразведки. Просто потому, что в те районы, куда сейчас доезжают по зимникам старатели, больше никто не поедет — ни за какие деньги. Это уникальный и, во многом, последний способ сохранять освоение труднодоступных территорий. Сейчас этим занимаются именно мелкие и хлопотные недропользователи — те самые, которых у нас, извините за выражение, последовательно чморят.

Хотелось бы увидеть разворот этого тренда. Но пока — увы — он только усиливается.

Попутная добыча золота — уверенный рост

Один из позитивных трендов — рост интереса к попутной добыче золота из комплексного сырья. Это касается не только цветных металлов, но и таких направлений, как добыча урана и других полезных ископаемых, при переработке которых золото можно извлекать параллельно.

Рост цен на золото стимулирует более активное вовлечение в переработку тех руд, которые раньше либо вообще не рассматривались как источник драгметалла, либо считались слишком «упорными» и сложными для извлечения. Теперь же их вовлекают активнее — и это даёт отрасли новые источники прироста.

Будет расширяться и разнообразие производств, ориентированных на переработку концентратов. Также продолжит расти объём перемещения промежуточных продуктов между предприятиями внутри страны — эта тенденция уже заметна, и, судя по всему, будет только усиливаться.

(Прим. ред.: речь идет о транспортировке промежуточных продуктов — например, золотосодержащих концентратов — с одного предприятия на другое. Это позволяет не строить дорогостоящую переработку на каждом месторождении, а использовать уже существующие мощности и более совершенные технологии извлечения. Такой подход снижает капитальные и операционные затраты, минимизирует потери металла и делает отрасль более гибкой и устойчивой.)

Ресурсный голод сохраняется — но юниоры начинают просыпаться

Несмотря на бодрые отчёты о приросте запасов, реальный поисковый задел остается недостаточным — приросты происходят не там, где нужнее всего. Ресурсный голод ощущается не слабее, чем кадровый.

Однако есть и позитивный сдвиг: юниорный сектор начинает оживать. Растет интерес к проектам ранних стадий, и в финансировании начинают участвовать не только крупные добывающие компании, но и внешние инвесторы. Это может означать начало перелома — и, возможно, уже в среднесрочной перспективе тренд сменит направление.

В отрасль заходят новые игроки — пусть и со старыми именами

Продолжает набирать силу тренд притока в отрасль «новых» игроков. Почему «новых» в кавычках? Потому что зачастую это компании или предприниматели, которые давно и успешно работают в смежных секторах, но ранее не участвовали в золотодобыче. Сейчас они заходят в отрасль: кто-то с интересом к сделкам, кто-то — с попыткой закрепиться в производстве.

Есть успешные примеры входа, есть не очень. Но каждый из них — даже с ошибками — формирует опыт, который помогает эффективнее двигаться дальше. И сам по себе этот интерес показывает: золото по-прежнему воспринимается как привлекательное направление, несмотря на все сложности.

Выводы: отрасль держится — но на пределе

Динамика восстановления золотодобычи после шоков 2022 года показала, что отрасль в целом неплохо справляется с вызовами. В 2023 году было зафиксировано восстановление объемов. Но 2024 год принёс новые сложности: несмотря на рекордную цену на золото и приток интереса, мы видим перегрев, форсирование проектов и неустойчивость бизнес-моделей. Это приводит к тому, что компании и инвесторы начинают принимать решения на эмоциях и спешке — и не всегда удачно.

Мы уже видим последствия этой гонки: остановка работ Южуралзолота на Челябинских карьерах, авария на руднике Пионер у Атлас Майнинг и проблемы у целого ряда более мелких компаний. Эти истории редко становятся публичными, но накапливаются в профессиональном поле — и могут повторяться, если их не осмыслять и не обсуждать.

Формально по объёму страна не теряет позиций. Россия всё ещё на втором месте в мире, а в перспективе 2027–2030 годов сохраняет шанс вернуться на первое. Однако за красивой цифрой скрывается снижение устойчивости: у многих даже крупных компаний ухудшается экономика. Высокие кредитные ставки, растущие издержки, нестабильный курс и неопределенность в регулировании делают долгосрочное планирование почти невозможным.

Именно поэтому пиковые сверхприбыли, которые сейчас возникают благодаря высоким ценам, нельзя воспринимать как «лишние». Это — единственный шанс на создание «плана Б»: подушку безопасности на случай снижения цен, роста курса или дальнейшего удорожания заимствований. Изымать эти деньги сейчас — значит подрывать и без того напряженную устойчивость отрасли.

При этом геологоразведка продолжит оживляться. Основной упор будет сделан на месторождения среднего масштаба — 20–30 тонн, с понятной логистикой и приемлемыми инвестиционными рисками. Это трезвая, реалистическая стратегия в условиях, когда сверхкрупные объекты почти невозможно профинансировать.

И главное. Отрасли нужно перестать молчать. Удачи, неудачи, ошибки, срывы — всё это часть реальности. И если об этом не говорить, если не делиться кейсами, даже сложными, — значит, лишать других возможности избежать тех же ошибок. Сложности были, есть и будут. Но только открытая профессиональная дискуссия может дать отрасли иммунитет — от повторения собственных граблей.

Материал подготовлен при поддержке Минобрнауки России в рамках Десятилетия науки и технологий